Italian patent box, implementing measures issued: how to calculate the tax benefits

The law that introduced patent box provisions in Italy late in 2014 provides that a percentage of the revenue from the direct or indirect use of certain intellectual property rights is exempt from tax.

The Italian government has now also published the implementing measures (in Italian) of the patent box provisions, that list which intellectual property rights are eligible and the criteria to be used to calculate of the amount of profit.

Definition and duration

The Italian patent box is an optional tax benefit regime concerning revenue deriving from the direct or indirect use of certain IP rights.

50% of such revenue will be excluded from taxation. However for the first two years the percentage is reduced to 30% (in 2015) and 40% (in 2016).

It is possible to opt for the patent box for five-year periods.

Who can benefit

Italian patent box tax benefits can be claimed by any tax-paying organisation carrying out research and development (R&D) activities, either directly or through contracts with research centres and universities. Organisations based abroad qualify for the patent box, if they reside in countries with which Italy has double taxation treaties, and actually exchange information.

Which IP assets are eligible

Profits are eligible that derive from the use, either direct or indirect, of the following assets:

Software covered by copyright;

Patents (granted or pending)

Trademarks (registered or pending)

Legally protectable designs and models

Processes, formulas and information concerning experiences acquired in the industrial, commercial or scientific field, that qualify as secret information and therefore legally protectable.

Trademarks and designs off the list in 2016?

The Italian patent box looks particularly attractive, for the moment, for companies owning designs and trademarks. However the newly published rules could be soon amended to conform to OECD provisions, which might mean striking designs and trademarks fall of the list of eligible assets in 2016.

Any changes will not apply to entreprises who have already entered the five-year patent box option.

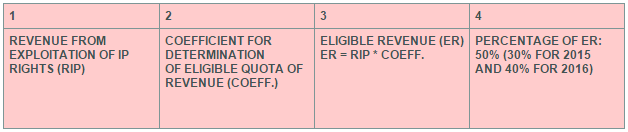

Elements in the calculation of tax benefit

The revenue deriving from exploitation of IP rights (RIP)

The coefficient for the determination of the amount of revenue eligible for tax benefit (Coeff.)

The revenue eligible for tax benefit (ER = RIP*Coeff.)

The percentage to be applied to PE (30% for 2015, 40% for 2016, 50% for following years).

How to calculate revenue from exploitation of IP rights (PIP)

Proceeds from IP

They derive from:

Direct use: sale of the product that “incorporates” the IP right. In this case an agreement must be made with the Italian Revenue Agency based on a ruling procedure to determine which quota of proceeds is attributable to IP rights. The ruling is optional for profit made in intragroup operations (including capital gain if the IP right is sold). SMES have access to a simplified ruling procedure established by the Italian Revenue Agency.

Indirect use: licensing of IP rights to a third party against the payment of a royalty. In order to calculate the quota of proceeds attributable to IP, reference is made to the royalty.

Sale: the entire capital gain from sale of IP rights is excluded from revenue, upon condition that a minimum of 90% of the capital gain is re-invested, within two years from the sale, in research and maintenance of other IP rights. If the capital gain is made from a sale to companies that directly or indirectly control the enterprise, are controlled by it or are controlled by the same company controlling the enterprise, a ruling procedure can be activated.

The quota of proceeds eligible for the tax benefit depends upon the coefficient between qualified costs and overall costs.

Qualified costs and overall costs of IP

The Italian patent box implementing rules make a distinction between:

a) Qualified costs

R&D, applied research, tests, trials, prototypes, facilities and relevant instruments

Design of products and processes

Trademark development

Software

Clearance and market searches

Anti-counterfeiting systems

Protection of IP rights

Litigation management

Contracts.

Qualified costs derive from activities carried out:

directly by the enterprise

by universities, research organisations and equivalent entities

by companies, including innovative start-ups, other than those directly or indirectly controlling the enterprise, are controlled by it or are controlled by the same company that controls the enterprise

by companies that directly or indirectly control the enterprise, are controlled by it or are controlled by the same company that controls the enterprise (for the part of costs re-debited to the enterprise).

b) Overall costs

Qualified costs

Costs of acquisition of IP rights (including cost of license)

Total costs deriving from operations concluded with companies that directly or indirectly control the enterprise, are controlled by it or are controlled by the same company that controls the enterprise, for activities listed above under letter a).

The coefficient for the determination of the quota of revenue eligible for the tax benefit is the ratio between:

a) Qualified costs, increased by 30% maximum of overall costs are greater

b) Overall costs.

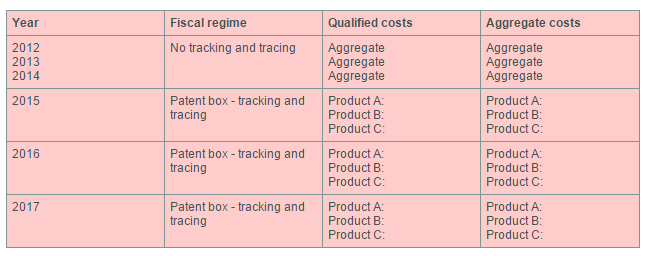

The calculation must take into consideration, for each year starting from 2015, not only the cost of the current fiscal year but also that of the 3 previous fiscal years.

Determination of costs in initial phase

The patent box option applies per single IP right. Therefore, it is necessary for enterprises opting for this regime as from 2015 to be able to identify costs and proceeds per each IP right (“tracking and tracing”)

However, for the years 2012-2014 enterprises may calculate the coefficient by considering qualified and overall costs in aggregate form.